Grundsteuer: Wie lauten die ersten Urteile zur neuen Grundsteuer?

Einspruch gegen Grundsteuerbescheid: Wie läuft das Verfahren ab?

Bisher wurden in der Regel noch keine endgültigen Grundsteuerbescheide erteilt, sondern nur die vorbereitenden: der Grundsteuermessbescheid und der Grundsteuerwertbescheid. Eigentümer, die sich gegen die neue Grundsteuer wehren möchten, müssen bereits gegen diese beiden Bescheide vorgehen, da sie die Grundlage zur Berechnung der späteren Grundsteuer bilden - auch, wenn darin noch kein Steuerbetrag genannt wird.Ein Widerspruch richtet sich an die Behörde, die den Bescheid erlassen hat. Diese kann ihn ändern oder so lassen. In der Regel wird ein Widerspruch kaum Erfolg haben - es sei denn, es werden konkrete Berechnungsfehler oder Ähnliches geltend gemacht. Hilft die Behörde dem Widerspruch nicht ab, können Betroffene Klage erheben. In den bisherigen Entscheidungen geht es um das neue "Bundesmodell".

Wie hat das Sächsische Finanzgericht Leipzig entschieden?

Sachsen wendet das Bundesmodell mit Abweichungen an. Das Finanzgericht Leipzig hat die Feststellung der Grundsteuerwerte und des Grundsteuermessbetrages nach diesen Regelungen für rechtmäßig erklärt. Das Bundesverfassungsgericht habe dem Gesetzgeber bei der Grundsteuer viel Gestaltungsspielraum gegeben.Er dürfe die Bewertung des Grundbesitzes möglichst einfach und praktikabel gestalten. Pauschalierungen und Typisierungen seien daher zulässig. Grenze sei der Gleichheitsgrundsatz. Das Bemessungssystem müsse eine "realitätsgerechte und lastengleiche Besteuerung" sicherstellen. Das aktuelle Regelwerk genüge diesen Anforderungen.

Es sei rechtmäßig, der Berechnung des Ertragswertes einer zu eigenen Wohnzwecken genutzten Immobilie durchschnittliche Nettokaltmieten zugrunde zu legen. Es müssten nicht alle Eigenheiten des einzelnen Gebäudes berücksichtigt werden.

Es sei zulässig, dass der Bodenwert durch Gutachterausschüsse festgelegt werde. Diese seien von den Finanzbehörden unabhängig. Dass in jedem Ausschuss zwei Finanzbeamte säßen, schade nichts.

Zweifel an der Bestimmtheit der Bescheide bestünden nicht: Zwar lasse sich an ihnen nicht die endgültige steuerliche Belastung ablesen. So sei es aber nach altem Grundsteuerrecht auch schon gewesen, da die Gemeinden im laufenden Jahr ihre Hebesätze anpassen durften (Urteil vom 24.10.2023, Az. 2 K 574/23, Rechtsmittel möglich).

Wie hat das Finanzgericht Rheinland-Pfalz entschieden?

Das Finanzgericht Rheinland-Pfalz hat sich auf die Seite der Grundeigentümer gestellt. Es hat in zwei Fällen entschieden, dass die Vollziehung der Grundsteuerwertbescheide wegen "ernstlicher Zweifel an der Rechtmäßigkeit" auszusetzen sei. Es handelte sich um Beschlüsse im Eilverfahren. Dabei wird der Fall nur summarisch geprüft. Die endgültige Entscheidung erfolgt im Hauptverfahren.Das Gericht betonte zunächst, dass für Einsprüche gegen Grundsteuerbescheide die Finanzgerichte zuständig seien - und nicht, wie von der Finanzverwaltung gewünscht, die Verwaltungsgerichte. Dies ist für die Steuerpflichtigen positiv, weil Verfahren bei den Verwaltungsgerichten deutlich länger dauern.

Wie hat das Finanzgericht zur Ermittlung der Bodenrichtwerte entschieden?

Das Gericht in Rheinland-Pfalz bezweifelte, dass das neue Verfahren zur Ermittlung der Bodenrichtwerte rechtmäßig ist. Insbesondere wurde die Unabhängigkeit der rheinland-pfälzischen Gutachterausschüsse angezweifelt.Der Ausschussvorsitzende könne Anzahl und Auswahl der Mitglieder beeinflussen. Es würden zwingend mindestens zwei Angehörige der Finanzverwaltung mitarbeiten, deren Tätigkeit die Finanzverwaltung jederzeit beenden könne. §192 BauGB schreibe jedoch eine Unabhängigkeit der Gutachter vor. Dies bedeute auch Weisungsunabhängigkeit.

Das Gericht hatte zudem ernste Zweifel an der Vollständigkeit der Datengrundlage für die Bodenrichtwerte. Es seien große Datenlücken bei der Führung und Auswertung der den Werten zugrunde liegenden Kaufpreissammlung des Gutachterausschusses zu befürchten. Dies begründete das Gericht mit empirischen Untersuchungen aus 2017. Daraus ergebe sich, dass Daten zu wertbildenden Faktoren wie Ausstattung und Modernisierungsgrad in einem teils hohen Prozentsatz der Datensätze gefehlt hätten.

Frühere Untersuchungen hätten ergeben, dass die Ausschüsse gerade in ländlichen Gebieten mit wenig Grundstücksverkäufen kaum genug Daten zur Verfügung hätten und die Bodenrichtwerte stattdessen selbst aufgrund von "Marktgespür und Sachverstand" festsetzten.

In beiden verhandelten Fällen hielt das Gericht es für möglich, dass für die Grundstücke ein niedrigerer Wert anzusetzen sei, als der gesetzlich typisierte Grundsteuerwert.

Welche verfassungsrechtlichen Zweifel hatte das Gericht?

Verfassungsrechtliche Zweifel äußerte das Gericht im Hinblick auf das Gleichheitsgebot aus Art. 3 Grundgesetz. Die Bemessungsgrundlage einer Steuer müsse, um die gleichmäßige Belastung der Steuerpflichtigen zu gewährleisten, so gewählt und ausgestaltet sein, dass sie den mit der Steuer verfolgten Belastungsgrund in der Relation der Wirtschaftsgüter zueinander realitätsgerecht abbilde.Nur könne das Gericht der neuen Grundsteuerregelung gar keinen klaren Belastungsgrund entnehmen - also keinen Grund für die Besteuerung. Ginge man vom Belastungsgrund des Innehabens von Grundbesitz aus, sei es widersprüchlich, dass die Grundsteuer komplett auf Mieter abgewälzt werden könne. Auch würden Erbbaurechtsgeber von der Grundsteuer komplett entlastet, obwohl sie mit dem Erbbauzins sogar Erträge erzielen würden, während Erbbauberechtigte mit der Steuer belastet würden, obwohl sie für die Grundstücksnutzung zahlen müssten.

Das Finanzgericht äußerte erhebliche Zweifel daran, dass die §§ 218 ff. BewG grundsätzlich dazu geeignet seien, zu einer realitäts- und relationsgerechten Grundstücksbewertung zu führen. Der Grund sei die hohe Zahl gesetzlicher Typisierungen und Pauschalierungen. Gemeint ist hier insbesondere die Verwendung von Zahlen aus Tabellen in Gesetzesanhängen. Das Gericht kritisierte die "nahezu vollständige Vernachlässigung aller individueller Umstände der konkret bewerteten Grundstücke" (Beschlüsse vom 23.11.2023, Az. 4 V 1295/23 und 4 V 1429/23, Rechtsmittel möglich).

Wie hat das Finanzgericht Berlin-Brandenburg zur neuen Grundsteuer entschieden?

Eine andere Entscheidung kommt aus Berlin. Auch hier handelte es sich um ein Eilverfahren, mit dem der Grundsteuerwertbescheid angegriffen wurde.Eine Grundeigentümerin hatte ihren Antrag auf Aussetzung der Vollziehung des Bescheids ausschließlich mit Zweifeln an der Verfassungsmäßigkeit des Gesetzes begründet. Dies reichte dem Gericht nicht: Zweifel an der Verfassungsmäßigkeit des Bundesmodells der Grundsteuer könnten nur im Ausnahmefall eine Aussetzung der Vollziehung rechtfertigen.

Solle ein Bescheid angefochten werden, der auf Basis eines formell verfassungsgemäß zustande gekommenen Gesetzes ergangen sei, müsse der Antragsteller zusätzlich ein besonderes berechtigtes Interesse an der Gewährung vorläufigen Rechtsschutzes vorbringen, das gegenüber dem öffentlichen Interesse am Vollzug des Gesetzes vorrangig sei.

Mit anderen Worten: Es müssen auch individuelle, schwerwiegende Gründe vorgebracht werden, warum ein Rechtsschutz im Eilverfahren notwendig ist. Mit der verfassungsrechtlichen Rechtmäßigkeit befasste sich das Finanzgericht nicht (Beschluss vom 1.9.2023, Az. 3 V 3080/23).

Die Berliner Entscheidung zeigt, dass es sich empfiehlt, einen Widerspruch nicht ausschließlich mit verfassungsrechtlichen Bedenken zu begründen, sondern auch mit Argumenten hinsichtlich der Grundstücksbewertung im konkreten Fall.

Wie geht es mit der Grundsteuer weiter?

In mehreren Verfahren sind Rechtsmittel möglich. Der Eigentümerverband Haus & Grund sieht sich durch die Urteile aus Rheinland-Pfalz bestätigt und kündigte an, seine Musterklagen bis in die höchste Instanz zu treiben. Es bleibt abzuwarten, wie andere Gerichte entscheiden.|

letzte Änderung U.M. am 26.10.2024 Autor(en): Ulf Matzen Bild: Bildagentur PantherMedia / Andriy Popov |

|

Herr Ulf Matzen

Ulf Matzen ist Volljurist und schreibt freiberuflich Beiträge für Online-Portale und Unternehmen. Ein wichtiges Thema ist dabei das Immobilienrecht, aber auch das Verbraucherrecht ist häufig vertreten. Ulf Matzen ist Mitautor des Lexikons "Immobilien-Fachwissen von A-Z" (Grabener-Verlag) sowie von Kundenzeitungen und Ratgebern. |

| weitere Fachbeiträge des Autors | Forenbeiträge | |

Premium-Stellenanzeigen

Polstermöbel Fischer, Max Fischer GmbH

Ainring

DASI Berlin gGmbH

Berlin

Energie Südbayern GmbH

München

Globana Center-Management GmbH

Schkeuditz

Eigenen Fachbeitrag veröffentlichen?

Sie sind Autor einer Fachpublikation oder Entwickler einer Excel-Vorlage? Gern können Sie sich an der Gestaltung der Inhalte unserer Fachportale beteiligen! Wir bieten die Möglichkeit Ihre Fachpublikation (Fachbeitrag, eBook, Diplomarbeit, Checkliste, Studie, Berichtsvorlage ...) bzw. Excel-Vorlage auf unseren Fachportalen zu veröffentlichen bzw. ggf. auch zu vermarkten. Mehr Infos >>Kommentar zum Fachbeitrag abgeben

Nur registrierte Benutzer können Kommentare posten!

Anzeige

Buchtipp: Vermieter 1x1

Vermieter sein ist nicht leicht. Es gibt viel zu regeln und Einiges zu beachten. Vermieter 1x1 versteht sich als praktischer Leitfaden für Vermieter, der zwar juristische Hintergründe vermittelt, aber keinen unnötigen Ballast mitschleppt. Im Anhang finden Vermieter zahlreiche Muster-Vorlagen: Von der Mieter-Selbstauskunft, über Mietvertrag, Modernisierungsankündigung oder Mieterhöhung bis zur Mietkündigung. E-Book 18,90 EUR

hier bestellen >>

Vermieter sein ist nicht leicht. Es gibt viel zu regeln und Einiges zu beachten. Vermieter 1x1 versteht sich als praktischer Leitfaden für Vermieter, der zwar juristische Hintergründe vermittelt, aber keinen unnötigen Ballast mitschleppt. Im Anhang finden Vermieter zahlreiche Muster-Vorlagen: Von der Mieter-Selbstauskunft, über Mietvertrag, Modernisierungsankündigung oder Mieterhöhung bis zur Mietkündigung. E-Book 18,90 EUR

hier bestellen >>Anzeige

Eine neue Stelle?

Mit dem Studium fertig, Umzug in eine andere Region, Aufstiegschancen nutzen oder einfach nur ein Tapetenwechsel? Dann finden Sie hier viele offene Stellen im Immobilien- und Haus-Verwaltungsbereich. Zu den Stellenanzeigen >>

Sie suchen einen Buchhalter oder Hausverwalter? Mit einer Stellenanzeige auf Vermieter1x1.de erreichen Sie viele Fachkräfte. weitere Informationen >>

Fachbegriffe von A bis Z

Weitere Fachbeiträge zum Thema Hausverwaltung, Betriebskosten, Mietrecht, Rechnungswesen und Steuern im Bereich Immobilienmanagement finden Sie unter Fachbeiträge >>Sie haben eine Frage?

Nutzen Sie kostenfrei das Forum auf Vermieter1x1.de und und diskutieren ihre Fragen zur Immobilien-Verwaltung oder einer angestrebten Weiterbildung.

Anzeige

Community

Nutzen Sie kostenfrei das Forum für Vermieter und und diskutieren ihre Fragen im Bereich Vermietung bzw. Hausverwaltung.

Sie möchten sich weiterbilden?

In unserer Seminar-Rubrik haben wir einige aktuelle Seminar- und Kurs-Angebote für Buchhalter und Immobilienkaufleute, u.a. auch Kurse zum Immobilien-Fachwirt (IHK) zusammengestellt.

News

Talentpool - Jobwechsel einfach!

Tragen Sie sich kostenfrei im Talentpool auf Vermieter1x1.de ein und erhalten Jobangebote und Unterstützung beim Jobwechsel durch qualifizierte Personalagenturen.

Anzeige

Neueste Stellenangebote

Sie möchten über neu eingehende Stellenangebote automatisch informiert werden? Dann können Sie unseren kostenfreien Jobletter abonnieren. Mit diesem erhalten Sie alle 14 Tage die aktuellsten Stellenanzeigen und weitere Arbeitsmarkt-News. Jobletter jetzt abonnieren >> Anzeige

Buch-Vorstellungen

Kennzahlen-Guide

Über 200 Kennzahlen aus Finanzen, Personal, Logistik, Produktion, Einkauf, Vertrieb, eCommerce und IT.

Über 200 Kennzahlen aus Finanzen, Personal, Logistik, Produktion, Einkauf, Vertrieb, eCommerce und IT.Jede Kennzahl wird in diesem Buch ausführlich erläutert. Neben der Formel wird eine Beispielrechnung aufgeführt. Für viele branchenneutrale Kennzahlen stehen Zielwerte bzw. Orientierungshilfen für eine Bewertung zur Verfügung. Für die genannten Bereiche hat die Redaktion von Controlling-Portal.de jeweils spezialisierte Experten als Autoren gewonnen, die auf dem jeweiligen Gebiet über umfangreiche Praxiserfahrung verfügen.

Preis: ab 12,90 Euro Brutto mehr Informationen >>

Dashboards mit Excel

Wie erstelle ich ein Tacho- oder Ampel-Diagramm? Wie kann ich Abweichungen in Tabellen ansprechend visualisieren? Das wird Ihnen hier anschaulich erklärt.

Wie erstelle ich ein Tacho- oder Ampel-Diagramm? Wie kann ich Abweichungen in Tabellen ansprechend visualisieren? Das wird Ihnen hier anschaulich erklärt. Taschenbuch in Farbe für 34,90 EUR

oder E-Book für 12,90 EUR

mehr Informationen >>

Reporting 1x1

Viel ist zum Berichtswesen oder Reporting schon geschrieben worden. Dennoch zeigen Umfragen, dass rund 50 Prozent der Empfänger von Berichten mit dem Reporting nicht zufrieden sind. Jörgen Erichsen erklärt in diesem Buch die Bedeutung und die Handhabung des Berichtswesens speziell für kleinere Betriebe. Mit zahlreichen Beschreibungen, Beispielen und Checklisten.

Viel ist zum Berichtswesen oder Reporting schon geschrieben worden. Dennoch zeigen Umfragen, dass rund 50 Prozent der Empfänger von Berichten mit dem Reporting nicht zufrieden sind. Jörgen Erichsen erklärt in diesem Buch die Bedeutung und die Handhabung des Berichtswesens speziell für kleinere Betriebe. Mit zahlreichen Beschreibungen, Beispielen und Checklisten.Taschenbuch in Farbe für 24,90 EUR

oder E-Book für 15,90 EUR

mehr Informationen >>

Dokumentenverfolgung mit Excel

Mit diesem Excel-Tool erwerben Sie ein umfangreiches Werkzeug mit dem Tabellenvorlagen sowie Berechnungsmodelle und deren Ergebnisse in einem integrierten Dashboard präsentiert werden können. Die Dokumente der verschiedenen Projekte werden sorgfältig erfasst und sorgt für Übersichtlichkeit.

Preis: 22,- EUR Mehr Informationen >>

Anzeige

Kostenverfolgung Bauprojekte

Mit diesem einfachen Excel-Tool lässt sich die Kostenverfolgung für Bauprojekte leicht gestalten. Sie pflegen separate Listen für das Budget, Hauptaufträge, Nachträge, erwartete Kosten und Rechnungen und bekommen diese Kosten in einer Übersicht auf einem separaten Blatt nach Vergabeeinheiten und Kostengruppen zusammengefasst.

Jetzt hier für 20,- EUR downloaden >>

Anzeige

Stellenmarkt

Teamleitung Finanzbuchhaltung (m/w/d) Sie sind ein versierter Zahlenexperte mit Führungstalent und suchen eine Aufgabe, in der Ihr Können wirklich geschätzt wird? Das bieten wir Ihnen: Polstermöbel Fischer zählt mit rund 250 Mitarbeitenden zu den großen Polstermöbel-Filialunternehmen in Deutschland mit dem Ziel die Nr. 1 zu sein! Wir... Mehr Infos >>

Sie sind ein versierter Zahlenexperte mit Führungstalent und suchen eine Aufgabe, in der Ihr Können wirklich geschätzt wird? Das bieten wir Ihnen: Polstermöbel Fischer zählt mit rund 250 Mitarbeitenden zu den großen Polstermöbel-Filialunternehmen in Deutschland mit dem Ziel die Nr. 1 zu sein! Wir... Mehr Infos >>

Steuerfachangestellter / Finanzbuchhalter (m/w/d)

Die SVG Straßenverkehrsgenossenschaft Berlin und Brandenburg eG ist eine von derzeit 15 Straßenverkehrsgenossenschaften im gesamten Bundesgebiet. Als rechtlich und wirtschaftlich selbständige Genossenschaft sind wir ein Mitgesellschafter der SVG Zentrale in Frankfurt am Main. Sie bündelt und... Mehr Infos >>

Die SVG Straßenverkehrsgenossenschaft Berlin und Brandenburg eG ist eine von derzeit 15 Straßenverkehrsgenossenschaften im gesamten Bundesgebiet. Als rechtlich und wirtschaftlich selbständige Genossenschaft sind wir ein Mitgesellschafter der SVG Zentrale in Frankfurt am Main. Sie bündelt und... Mehr Infos >>

Finanzbuchhalter (m/w/d)

Als Teammitglied in unserer Finanzbuchhaltung bearbeitest du qualifiziert alle finanzbuchhalterischen Vorgänge einschließlich der kostenrelevanten Zusatzkontierungen, Kontokorrentvorgänge aus dem Bereich Vermögensmanagement, die zahlungsverkehrsbedingten Vorgänge aus dem Bereich der Verwaltung un... Mehr Infos >>

Als Teammitglied in unserer Finanzbuchhaltung bearbeitest du qualifiziert alle finanzbuchhalterischen Vorgänge einschließlich der kostenrelevanten Zusatzkontierungen, Kontokorrentvorgänge aus dem Bereich Vermögensmanagement, die zahlungsverkehrsbedingten Vorgänge aus dem Bereich der Verwaltung un... Mehr Infos >>

Leitung (m/w/d) für den Bereich „Finanzmanagement und Controlling“

Das Helmholtz-Zentrum Hereon betreibt internationale Spitzenforschung für eine Welt im Wandel: Rund 1.000 Beschäftigte leisten ihren Beitrag zur Bewältigung des Klimawandels, der nachhaltigen Nutzung der weltweiten Küstensysteme und der ressourcenverträglichen Steigerung der Lebensqualität. ... Mehr Infos >>

Das Helmholtz-Zentrum Hereon betreibt internationale Spitzenforschung für eine Welt im Wandel: Rund 1.000 Beschäftigte leisten ihren Beitrag zur Bewältigung des Klimawandels, der nachhaltigen Nutzung der weltweiten Küstensysteme und der ressourcenverträglichen Steigerung der Lebensqualität. ... Mehr Infos >>

Kaufmännischer Leiter (m/w/d)

Sie übernehmen als kaufmännischer Leiter (m/w/d) die Verantwortung für die Führung Ihres Teams und unterstützen den Geschäftsführer der Lorenz GmbH & Co. KG bei allen betriebswirtschaftlichen Fragen zur Steuerung des Unternehmens. Fachlich berichten Sie an die in München ansässige BRUNATA... Mehr Infos >>

Sie übernehmen als kaufmännischer Leiter (m/w/d) die Verantwortung für die Führung Ihres Teams und unterstützen den Geschäftsführer der Lorenz GmbH & Co. KG bei allen betriebswirtschaftlichen Fragen zur Steuerung des Unternehmens. Fachlich berichten Sie an die in München ansässige BRUNATA... Mehr Infos >>

Leiter*in (m/w/d) für das Sachgebiet Finanz- und Rechnungswesen

Das Max-Planck-Institut für biologische Kybernetik in Tübingen forscht an der Aufklärung von kognitiven Prozessen auf experimentellem, theoretischem und methodischem Gebiet und ist eines der Max-Planck-Institute der Max-Planck-Gesellschaft. Zum 1. Oktober 2025 suchen wir in unbefristeter Anstellu... Mehr Infos >>

Das Max-Planck-Institut für biologische Kybernetik in Tübingen forscht an der Aufklärung von kognitiven Prozessen auf experimentellem, theoretischem und methodischem Gebiet und ist eines der Max-Planck-Institute der Max-Planck-Gesellschaft. Zum 1. Oktober 2025 suchen wir in unbefristeter Anstellu... Mehr Infos >>

Bilanzbuchhalter*in / Buchhalter*in (Schwerpunkt Anlagevermögen)

Die Max-Planck-Gesellschaft zur Förderung der Wissenschaften e. V. (MPG) ist eine von Bund und Ländern finanzierte Selbstverwaltungsorganisation der Wissenschaft. Sie betreibt in gegenwärtig 84 Instituten und Forschungsstellen im In- und Ausland Grundlagenforschung auf natur- und geist... Mehr Infos >>

Die Max-Planck-Gesellschaft zur Förderung der Wissenschaften e. V. (MPG) ist eine von Bund und Ländern finanzierte Selbstverwaltungsorganisation der Wissenschaft. Sie betreibt in gegenwärtig 84 Instituten und Forschungsstellen im In- und Ausland Grundlagenforschung auf natur- und geist... Mehr Infos >>

Buchhalter/-in (m/w/d) im Bau-, Projekt- und technischen Gebäudemanagement

Das Globana Village am Flughafen Leipzig/Halle besteht aus dem „Fashion-Campus“ um das MMC Mitteldeutsches Mode Center, welches mit über 200 Showrooms namhafter Modemarken und seinen Modemessen die zentrale Distributions- und Beschaffungsplattform für die Modeindustrie und den Modefachhandel in d... Mehr Infos >>

Das Globana Village am Flughafen Leipzig/Halle besteht aus dem „Fashion-Campus“ um das MMC Mitteldeutsches Mode Center, welches mit über 200 Showrooms namhafter Modemarken und seinen Modemessen die zentrale Distributions- und Beschaffungsplattform für die Modeindustrie und den Modefachhandel in d... Mehr Infos >>

Weitere Stellenanzeigen im Stellenmarkt >>

Nebenkostenabrechnung einer Eigentumswohnung

Mit diesem Excel-Tool können könne Sie in der vorgefertigten Tabelle alle Eigenschaften des vermieteten Objekts eintragen. Die Tabelle beinhaltet Rahmenfelder der Umlegbaren Betriebskosten, Nebenkostenanpassung, Steuerelemente und eine Briefvorlage für den Mieter.

Preis: 19,- EUR mehr Informationen>>

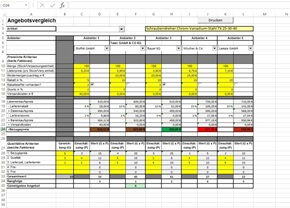

Excel-Vorlage für Angebotsvergleich

Formelgestützte Ermittlung des "besten" Angebots durch Gegenüberstellung der Angebotskonditionen verschiedener Anbieter. Das Excel-Tool bietet einen quantitativen und einen qualitativen Angebotsvergleich, in dem zunächst der Anbieter mit dem günstigsten Bezugspreis und anschließend nach bestimmten Bewertungskriterien der "beste" Lieferant ermittelt wird.

Jetzt hier für 25,- EUR downloaden >>

Nützliche Excel-Tools

Personalkostenplanung mit Kurzarbeit

Das Excel-Tool „Personalkostenplanung“ ermöglicht eine branchenunabhängige Personalkostenplanung auf monatlicher Basis für bis zu 50 Mitarbeiter für maximal 3 Jahre. Die maximale Anzahl der Mitarbeiter sowie der Planungshorizont lassen sich einfach erweitern. mehr Infos >>

Excel-Rechnungsgenerator

Der „Rechnungsgenerator“ ist ein professionelles Excel-Tool zur einfachen, automatisierten Erstellung von Angeboten, Rechnungen und Lieferscheinen. Damit lassen sich rechtskonforme Rechnungen für in- und ausländische Unternehmens- oder Privatkunden... mehr Infos >>

Weitere Excel-Vorlagen finden Sie hier >>

Personalkostenplanung mit Kurzarbeit

Das Excel-Tool „Personalkostenplanung“ ermöglicht eine branchenunabhängige Personalkostenplanung auf monatlicher Basis für bis zu 50 Mitarbeiter für maximal 3 Jahre. Die maximale Anzahl der Mitarbeiter sowie der Planungshorizont lassen sich einfach erweitern. mehr Infos >>

Arbeitszeiterfassung und Tätigkeitsnachweis

Arbeitszeiten erfassen und Tätigkeitsnachweise erstellen Professionelle, branchenübergreifende Excel-Vorlage für die Erfassung von Arbeitszeiten bzw. die Erstellung von Tätigkeitsnachweisen. Die Vorlage eignet sich besonders für kleine und mittlere Unternehmen (KMU), aber auch für Freiberufler, Freelancer und Privatpersonen. mehr Infos >>Excel-Rechnungsgenerator

Der „Rechnungsgenerator“ ist ein professionelles Excel-Tool zur einfachen, automatisierten Erstellung von Angeboten, Rechnungen und Lieferscheinen. Damit lassen sich rechtskonforme Rechnungen für in- und ausländische Unternehmens- oder Privatkunden... mehr Infos >>Weitere Excel-Vorlagen finden Sie hier >>

monatliche Deckungsbeitragsrechnung mit Excel

monatliche Deckungsbeitragsrechnung mit Excel

Mit diesem Excel-Tool werden in den Tabellenblättern DB KTR X pro Kostenträger über die Absatzmenge, den Verkaufspreis und die variablen Stückkosten die monatlichen Erlöse und Deckungsbeiträge ermittelt. Grundsätzlich versteht man unter einer Deckungsbeitragsrechnung ein speziell ausgestaltetes Teilkostenrechnungssystem, welches dazu dient, den Überschuss Ihrer Erlöse über bestimmte Teilkosten als Deckungsbeitrag auszuweisen.Mehr Informationen >>

Excel-Projektmanagement-Paket

Die Strategie-Toolbox enthält 10 nützliche Excel Vorlagen, die sich erfolgreich in der Strategie bewährt haben. Alle Tools sind sofort einsatzbereit und sind ohne Blattschutz. Damit können die Vorlagen individuell angepasst werden.Mehr Informationen >>

Excel-Tool: RS Bilanzanalyse (Kennzahlen Berechnung)

Mit diesem Excel-Tools erhalten Sie ein umfangreiches Tool zur Berechnung der wichtigsten branchenunabhängigen Kennzahlen aus Bilanz und GuV. Neben den Kennzahlen, die mit Erläuterungen versehen sind, werden die G+V und Bilanz in 5 Jahres-Übersicht dargestellt und automatisch eine Kapitalflussrechnung erstellt.Mehr Informationen >>

Weitere über 400 Excel-Vorlagen finden Sie hier >>

Buch-Tipp

Dashboards mit Excel im Controlling Tipps, Charts und Diagramme für Ihre tägliche Arbeit mit Microsoft Excel® im Controlling. Präsentiert von Controlling-Portal.de. Sogenannte Dashboards werden heute vom Management erwartet. Möglichst auf einem Blatt sollen alle wichtigen Kennzahlen auf einem Blick erfassbar sein.

Tipps, Charts und Diagramme für Ihre tägliche Arbeit mit Microsoft Excel® im Controlling. Präsentiert von Controlling-Portal.de. Sogenannte Dashboards werden heute vom Management erwartet. Möglichst auf einem Blatt sollen alle wichtigen Kennzahlen auf einem Blick erfassbar sein.Dafür muss der Controller sparsam mit Tabellen umgehen und Abweichungen sowie Zahlenreihen ansprechend visualisieren. Dabei kommen u. a. Tacho- und Ampeldiagramme sowie Sparklines zum Einsatz. E-Book (PDF) für 12,90 EUR. oder Taschenbuch in Farbe für 34,90 EUR, Mehr Infos >>

Excel TOP-SellerRS Liquiditätsplanung L

Die RS Liquiditätsplanung L ist ein in Excel erstelltes Werkzeug für die Liquiditätsplanung von Kleinunternehmen sowie Freiberuflern. Die Planung erfolgt auf Basis von veränderbaren Einnahmen- und Ausgabepositionen. Detailplanungen können auf extra Tabellenblättern für z.B. einzelne Projekte oder Produkte vorgenommen werden.

Mehr Informationen >>

Rollierende Liquiditätsplanung auf Wochenbasis

Dieses Excel-Tool bietet Ihnen die Grundlage für ein Frühwarnsystem. Der erstellte Liquiditätsplan warnt Sie vor bevorstehenden Zahlungsengpässen, so dass Sie frühzeitig individuelle Maßnahmen zur Liquiditätssicherung einleiten können. Gerade in Krisensituationen ist eine kurzfristige Aktualisierung und damit schnelle Handlungsfähigkeit überlebenswichtig. Mehr Informationen >>Strategie-Toolbox mit verschiedenen Excel-Vorlagen

Die Strategie-Toolbox enthält 10 nützliche Excel Vorlagen, die sich erfolgreich in der Strategie bewährt haben. Alle Tools sind sofort einsatzbereit und sind ohne Blattschutz. Damit können die Vorlagen individuell angepasst werden. Ideal für Mitarbeiter aus dem strategischen Management. Mehr Informationen>>

Weitere über 400 Excel-Vorlagen finden Sie hier >>

Software-Tipp

Rollierende Liquiditätsplanung auf Wochenbasis. Mit der Excel-Vorlage „Liquiditätstool“ erstellen Sie schnell und einfach ein Bild ihrer operativen Liquiditätslage für die nächsten (bis zu 52) Wochen. Mehr Infos und Download >>

Rollierende Liquiditätsplanung auf Wochenbasis. Mit der Excel-Vorlage „Liquiditätstool“ erstellen Sie schnell und einfach ein Bild ihrer operativen Liquiditätslage für die nächsten (bis zu 52) Wochen. Mehr Infos und Download >> Software-Tipp

Reisekostenabrechnung leicht gemacht. Erstellen Sie einfach und übersichtlich Reisekostenabrechnungen von Mitarbeitern mit diesem Excel-Tool. Automatische Berechnungen anhand von Pauschalen, durckfähige Abrechnungen und einfache Belegverwaltung. Mehr Infos >>

TOP ANGEBOTE

|

|

RS Rückstellungsrechner XL: |

|||

| Die optimale Unterstützung bei Ihren Jahresabschlussarbeiten | ||||

|

|

RS Einkaufs-Verwaltung: | |||

|

Erstellung und Verwaltung von Aufträgen und Bestellungen |

||||

|

|

RS Kosten-Leistungs-Rechnung: | |||

|